Vorsicht vor Meme-Aktien mit hohen Leerpositionen

Veröffentlicht von

Stephan Heibel

am

26.07.2023

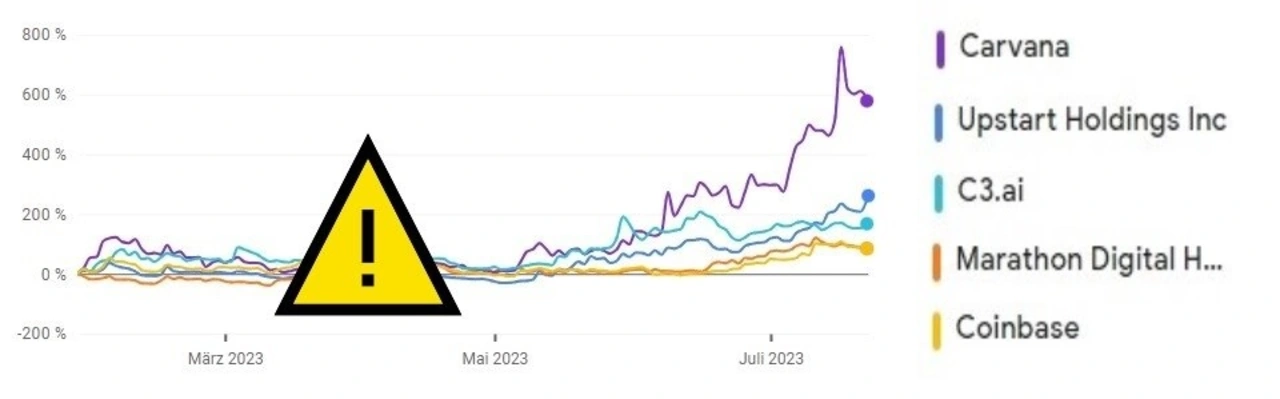

Ich widme hier eine ausführliche Betrachtung all den Aktien, die als Meme-Aktien von Privatanlegern in abenteuerliche Höhen gejubelt werden. Für die zweite Jahreshälfte sollten Privatanleger deutlich unterscheiden zwischen Aktien, die Nachholbedarf haben, und Aktien, die aus technischen Gründen nach oben laufen. Letzteres ist sehr gefährlich.

Ich widme hier eine ausführliche Betrachtung all den Aktien, die als Meme-Aktien von Privatanlegern in abenteuerliche Höhen gejubelt werden. Für die zweite Jahreshälfte sollten Privatanleger deutlich unterscheiden zwischen Aktien, die Nachholbedarf haben, und Aktien, die aus technischen Gründen nach oben laufen. Letzteres ist sehr gefährlich.

Wie GameStop und AMC Kleinanleger die Finanzwelt erschütterten

Einige werden sich erinnern: GameStop und AMC haben vor zwei Jahren die Finanzwelt auf den Kopf gestellt. Zwei Unternehmen, deren Geschäftsmodelle quasi kaputt waren, wurden von Kleinanlegern in die Höhe gejubelt. Über Foren koordinierten sich Kleinanleger und schlugen dann binnen kurzer Zeit so heftig zu, dass nicht ausreichend Aktien angeboten wurden, um die plötzlich sprunghaft angestiegene Nachfrage zu befriedigen. Die Folge waren Kurssprünge in zweistelliger Höhe.

GameStop notierte Anfang Januar 2021 noch unter 4 USD und sprang bis Ende Januar 2021 auf 81 USD. AMC folgte etwas später, die Aktie kletterte von 2 USD im Januar 2021 auf 60 USD im Juni 2021.

Teuflischer Kreislauf treibt Aktien auf ungeahnte Höhen

Solche Kurssprünge haben nichts mit dem Geschäft des Aktienunternehmens zu tun, sondern sind die Folge eines Ungleichgewichts zwischen Aktienkäufern und Aktienverkäufern. Da deren Geschäftsmodelle aus der Zeit gefallen waren - niemand kauft heute noch Computerspiele im Laden von GameStop, sondern lädt sich die Spiele direkt online vom Anbieter herunter und im Lockdown blieben die AMC-Kinos leer - wetteten institutionelle Anleger mit großen Leerpositionen (Shortseller) auf den Untergang der Unternehmen.

Für die Leerpositionen müssen Sicherheiten hinterlegt werden. Deren Höhe bemisst sich am aktuellen Börsenkurs. Wenn der Kurs sich plötzlich von 4 auf 8 USD verdoppelt, müssen doppelt so hohe Sicherheiten hinterlegt werden. Irgendwann waren die institutionellen Shortseller nicht mehr in der Lage, die Sicherheiten zu beschaffen und so wurden ihre Leerpositionen durch den Kauf der geschuldeten Aktien eingedeckt. Diese Deckungskäufe haben dann den Kaufdruck weiter erhöht und so entstand ein teuflischer Kreislauf, der die Aktien auf ungeahnte Höhen trieb.

Nicht nur GameStop und AMC waren betroffen, viele andere Unternehmen mit fragwürdigen Geschäftsmodellen folgten, wenngleich der Effekt bei diesen Unternehmen nicht so heftig war. Immerhin waren GameStop und AMC damals teilweise zu über 100% des Streubesitzes gehortet, was "eigentlich" gar nicht möglich sein dürfte.

Vorsicht vor Kurssprüngen: Aktien mit großen Shortpositionen im Fokus

In den vergangenen Wochen sind nun viele Aktien angesprungener, die in den vergangenen Monaten schlecht liefen. Für uns Anleger ist es wichtig zu unterscheiden, ob einzelne Aktien nun Nachholbedarf haben, oder aber ob sie zu Recht immer billiger werden. Ich habe mir die Aktien mit den größten Shortpositionen angeschaut:

Upstart - Künstliche Intelligenz im Kreditwesen: Eine mögliche Revolution oder Spielball der Spekulanten?

Upstart bietet unter Einsatz von Künstlicher Intelligenz Konsumentenkredite an, die deutlich niedriger verzinst sind als die der Konkurrenz. Es handelt sich um ein junges Start-Up, das davon profitiert, dass Kredite in der Regel erst später notleidend werden. Der Anspruch, mit künstlicher Intelligenz günstigere Angebote zu machen, wird genau dann kollabieren, wenn das Unternehmen eine Größe Erreicht hat, in der es den Gesamtmarkt bedient. Das ist inzwischen der Fall und als Anleger müssen Sie sich fragen, ob Upstart mit Hilfe künstlicher Intelligenz die Gesellschaft dahingehend verändert, dass weniger Kredite notleidend werden, oder aber ob nicht auch Upstart irgendwann dem Gesetz der großen Zahlen unterliegen wird.

"Günstigere" Kredite hatten wir schon einmal, das war 2006 bei Hausfinanzierungen und es folgte der Crash des Immobilienmarktes, der sogar zu einer großen Weltwirtschaftskrise führte. Meiden Sie daher Upstart. Die Aktie stieg von 52 USD Anfang 2021 auf 390 USD im Oktober 2021. In den vergangenen fünf Tagen sprang die Aktie um 35% auf 47 USD. Eine Rezession hätte das Geschäftsmodell stärker belastet als die nun erwartete sanfte Landung. Es gibt also einen Grund für den Kurssprung, doch das Geschäftsmodell ist in meinen Augen immer noch Quatsch. Lassen Sie sich also nicht von einer guten Kursperformance vom Gegenteil überzeugen.

35,5% des Streubesitzes in dieser Aktie ist leerverkauft. Es besteht also die Gefahr, oder sollte ich sagen "Chance", dass es erneut zu einem Short Squeeze kommt, die den Kurs deutlich nach oben katapultiert. Die Aktie ist zum Spielball der Shortseller und Kleinaktionäre geworden, die auf diesem Spielplatz ihre Kräfte messen. Die Aktienkursentwicklung dürfte daher nichts mit der Entwicklung des zugrunde liegenden Geschäfts zu tun haben.

Affirm - Vorsicht vor BNPL und spekulativen Sprüngen: Ist das Geschäftsmodell nachhaltig?

Affirm ist vor zwei Wochen um 30% angesprungen. Die Aktie hat eine ähnliche Geschichte hinter sich wie die von Upstart. Das Geschäftsmodell ist ähnlich unsinnig: "Buy Not Pay Later" oder BNPL war das Modewort, mit dem Konsumenten zu Käufen getrieben wurden, die sie sich eigentlich nicht leisten konnten: Jetzt kaufen, später zahlen. Bei Null Prozent Zinsen ist das Risiko dieses Geschäftsmodells überschaubar. Auf dem heute deutlich höheren Zinsniveau fallen die Konsumenten um wie die Fliegen. Nun ist in den USA das Ende der Zinserhöhungen absehbar und entsprechend gibt es auch hier einen Grund, warum die Rahmenbedingungen für Affirm jetzt nicht mehr so schlecht sind wie noch vor einer Woche. Aber auch hier ist das Geschäftsmodell Quatsch, denn das Unternehmen profitiert auch hier von der Frühphase des Geschäftsmodells, in der es noch wenig notleidende Finanzierungen gibt. Aber unterm Strich haben Konsumenten nicht einen Euro mehr verfügbar als ohne die BNPL-Marketingmasche.

Affirm ist derzeit zu 20% geshortet. Bitte seien Sie auch hier vorsichtig.

Novavax - Einstiger Hoffnungsträger im Schatten der Großen: Wie steht es um die Zukunft des Unternehmens?

Novavax heißt das Unternehmen, das im Rennen um die Corona-Impfstoffe zunächst vorn dabei war, aber nie liefern konnte. Der Ausbruch der Corona-Pandemie verhalf der Aktie zu einem Kurssprung von 4 auf 290 USD. Vor einer Woche notierte die Aktie bei 7 USD, vor zwei Wochen sprang der Kurs ebenfalls um 30% an, nachdem das Unternehmen einen Impfstoffvertrag mit Kanada abgeschlossen hat. Novavax spielt dennoch weiterhin nur in der zweiten Reihe und wird es schwer haben, sich gegen die Großen durchzusetzen. 37% der im Streubesitz befindlichen Aktien sind derzeit geshortet.

Riot - Bitcoin-Mining als Spekulation: Kursanstieg und Unsicherheit im volatilen Kryptomarkt

Riot ist im Bitcoin-Mining unterwegs. Die Aktie sprang vor zwei Wochen um 42% an. Die Performance von Root hängt an der Entwicklung des Bitcoin-Kurses. Bitcoin hat sich in den vergangenen Tagen gut entwickelt, da neue Bitcoin-Anlageinstrumente an den US-Markt kamen. Über Erfolg oder Misserfolg des Geschäftsmodells entscheidet aber nicht das Management, sondern die Entwicklung des Bitcoin-Kurses. Zudem werden die Auflagen für Betreiber von Mining-Farmen immer höher, der Gewinn wird also kleiner. Für mich ist das auch kein tragfähiges Geschäftsmodell, es ist höchstens eine vorübergehende Spekulation.

17% der Aktien werden von Leerverkäufern geshortet. Der Kurs hat sich im laufenden Jahr von von 3,59 USD auf 20,29 USD verfünffacht. Doch 3,3 Mrd. USD Enterprise Value bei 250 Mio. USD Umsatz steht für mich in keinem vernünftigen Verhältnis mehr.

Marathon Digital Holdings: Kryptoschürfen und Kurssprünge - Eine riskante Investition?

Marathon Digital Holdings ist ebenfalls in der Kryptowelt unterwegs. Das Unternehmen schürft nach digitalen Werten mit einem Schwerpunkt auf der Blockchain. 117 Mio. USD Jahresumsatz werden mit einem Enterprise Value von 3,2 Mrd. USD bewertet, auch dies ist abenteuerlich. Vor zwei Wochen sprang die Aktie bereits um +24% an, dieses Jahr erfolgte ebenfalls bereits eine Verfünffachung. Aber Vorsicht: 25% der Aktien sind geshortet.

Coinbase - Überbewertung und regulatorische Bedenken: Ist das Geschäftsmodell nachhaltig?

Coinbase nehme ich ebenfalls in die Liste auf. Das Unternehmen wird bewertet, als gehöre die Kryptowelt ihm allein. 2,7 Mrd. USD Umsatz werden mit einem Enterprise Value von 23 Mrd. USD belegt. Gewinn gibt es noch nicht.

Allein vor zwei Wochen sprang die Aktie um 37% an. Seit Jahresbeginn hat sich die Aktie mehr als verdreifacht. 25% der Aktien sind leerverkauft, auch hier sieht es mir eher nach einem Short Squeeze aus als nach einer gerechtfertigten Neubewertung des Geschäftsmodells. Denn Coinbase ist ins Visier der US-Aufsichtsbehörden geraten. Es wird diskutiert, die Auflagen der Banken auf die Kryptowelt anzupassen. Damit wäre das heutige Geschäftsmodell von Coinbase hinfällig, denn es ist nicht erlaubt, als Bank gegen seine Kunden zu spekulieren. Coinbase tut genau das.

Carvana - Eine tickende Zeitbombe? Schulden und Altbestände belasten trotz Kurssprung

Carvana hat ebenfalls im Jahr 2021 von sich reden gemacht. Damals sorgte die Corona-Pandemie dafür, dass sich jeder ein neues Auto kaufen wollte. Da die Produktionsstraßen still standen, stiegen auch die Preise für Gebrauchte an. Carvana kaufte alle verfügbaren Autos zu abenteuerlichen Preisen ein und war so kurzzeitig der einzige Autohändler, der überhaupt Ware verfügbar hatte.

Doch der Markt normalisierte sich schnell und die Preise für Gebrauchte purzelten. Carvana sitzt heute noch auf hohen Beständen alternder Autos, die viel zu teuer eingekauft wurden. Das Unternehmen wird mit einer Marktkapitalisierung von 4 Mrd. USD bewertet und sitzt auf Schulden von 9 Mrd. USD. Auf die alternden Autos müssen regelmäßig Abschreibungen vorgenommen werden. Durch den Verkauf deutlich unterm Einkaufspreis gelingt es dem Unternehmen bislang gerade so, ausreichend Liquidität für die Bedienung der Kredite zu beschaffen. Doch der Schuldenberg ist zu groß, die Aktie ist in meinen Augen eine tickende Zeitbombe.

Allein vor zwei Wochen sprang der Kurs um 50% an. Seit Jahresbeginn stieg die Aktie um, halten Sie sich fest, das Achtfache! Ich weiß nicht, wo der Optimismus der Aktionäre her kommt. Das kann nur daran liegen, dass der Kursanstieg immer mehr Leerverkäufer zwingt, sich einzudecken. Wir sehen hier also einen Shortsqueeze, der bereits läuft.

C3.ai: Fragwürdige KI-Revolution - Kann das Unternehmen mit Nvidia mithalten?

C3.ai hatte ich schon im Rahmen einer Leserfrage besprochen: Das Unternehmen reitet auf der Welle der KI-Revolution, ohne brauchbare Lösungen anzubieten. Allein der Name (ai) reicht nicht als Geschäftsmodell. Die Aktie ist seit Mai um 130% angesprungen. Schlimmer noch, ich würde sagen, C3.ai hat die Geschäftsgrundlage verloren, seit sich die KI-Umgebung von Nvidia durchgesetzt hat.

Bis einschließlich 2024 wird das Unternehmen Verluste schreiben. Wachstumsraten wie bei Nvidia sind Fehlanzeige, dennoch ist die Bewertung abenteuerlich hoch.

Soweit eine kurze Übersicht über US-Aktien, die derzeit stark ansteigen, die Sie aber dennoch meiden sollten. Ich hoffe, ich konnte den einen oder anderen Zocker unter Ihnen nachdenklich stimmen.

In diesem Artikel erwähnt:

| US19260Q1076 | 1QZ | |

| US00827B1061 | AFRM | |

| US6700024010 | NVV1 | |

| US7672921050 | RIOT | |

| US91680M1071 | UPST | |

| US5657881067 | MARA |

.jpg)

.jpg)