Recht vertraulich: „99 % aller Anleger werden 2010

Veröffentlicht von

Aardon Internet GmbH

am

28.06.2010

Ihr ganzes Geld verlieren. Auch die Vorsichtigsten. Der gefährlichste Teil der Krise kommt JETZT! Griechenland pleite. England pleite. Spanien pleite. Portugal, Italien, Irland … bereiten Sie sich jetzt auf den Tod des Euro vor.

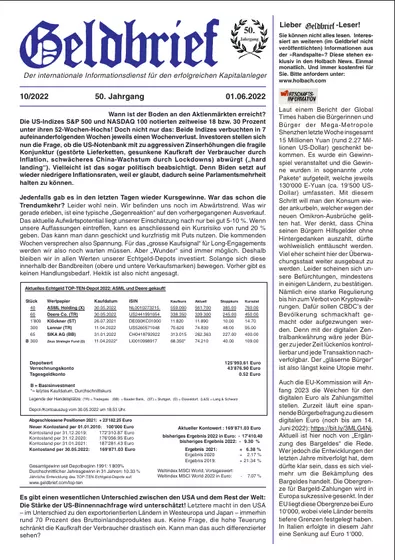

Der Großangriff auf Ihr Geld beginnt 2010“ - so bewirbt Gerhard Schneider, Herausgeber des „Crash-Investor“, aktuell deutsche Kapitalanleger. Alles nicht so schlimm, so jedenfalls besagter Gerhard Schneider: Denn eben dieser hat einen „kompletten Plan“, 100% crashsicher. 100 % sicher gegen jede Katastrophe, Deflation, Inflation, Währungsreform, Chaos, Bankenschliessungen und Staatspleiten. Aktien, so Schneider, solle man meiden. Vielmehr hätten alle seine Bekannten und alle ernsthaften Anleger, die er kenne, bereits Euros in Gold umgetauscht… Während der Sparhammer kreist, legt Ihr Depot bis zum Jahresende 232 % zu: Genial einfach, genial sicher, genial schnell - nämlich mit der KFT-Methode. Mit dieser Methode (kurzfristiges Traden mit Charttechnik) könne man Woche für Woche mit reichlich Nebeneinkünften rechnen. Während andere den Gürtel enger schnallen, könne man so gründlich seine Finanzen sanieren. So verkündet es Gerhard Mahler in der Werbung für seinen Informationsdienst Kurzfrist-Trader.

Also was denn nun: Unendlicher Reichtum mit Aktien oder aber Totalverlust, noch in 2010? Finanzpornographie: Es liegt wohl in der Natur der Sache, dass in unruhigen Zeiten wie diesen unseriöse Marktschreier Hochkonjunktur haben. Fakt ist: Wer auf solche unseriösen Marktschreier hereinfällt, hat vermutlich schneller Haus und Hof verloren als bei allen anderen denkbaren Szenarien - extreme Verwerfungen inbegriffen. Diversifizifieren und Klumpenrisiken vermeiden: Die Weltwirtschaft ist ungleich vernetzter und komplexer geworden. Die etablierten Industriestaaten, USA, Japan und Europa, geben nicht mehr zwingend den Takt vor. Zu den Big Playern gehört bereits China, und vermutlich bald auch Indien und Brasilien. Die Welt ist komplexer geworden. Es kann so kommen, aber auch anders - wichtig ist, sich nie auf dem falschen Fuss erwischen zu lassen. Insoweit gilt als oberster Grundsatz: Klumpenrisiken vermeiden, Anlagen breit streuen (Diversifikation).

Wissenschaftlich gestützt ist diese These durch den Erfinder der nobelpreisgekrönten Portfoliotheorie Harry Markowitz. Wer mit nobelpreisgekrönten Wissenschaftlern seine Probleme hat, kann notfalls auch auf bewährte Bauernweisheiten zurückgreifen, wonach man nicht alle Eier in einen Korb legen soll. Inflation / Deflation: Es ist falsch, seine Anlageentscheidungen ausschliesslich an für wahrscheinlich gehaltenen Inflations- bzw. Deflationsszenarien auszurichten. Beides ist kurzfristig möglich. Geldbrief hält inflationäre Entwicklungen für wahrscheinlicher (vgl. Geldbrief 02/2009 und 11/2009), zumindest langfristig. Aber es gibt ernsthafte Stimmen wie z. B. der ehemalige Chefvolkswirt der Deutschen Bank, Norbert Walter, oder der aktuelle Präsident des IFO-Instituts, Hans-Werner Sinn, die beide zumindest für den Euro-Raum deflatorische Tendenzen für wahrscheinlicher halten. Der Blick auf Japan sollte zu denken geben: Seit 20 Jahren schrammt Japan - trotz Liquiditätsflutung ohne Ende - näher an der Deflation!

Aus allem folgt: 70 % Anleihen / 30 % Aktien: Diese Faustformel für „konservative Depots“ ist überholt. Zum einen bieten Aktien und Anleihen (als alleinige Anlageklassen) zu wenig Diversifikation. Und Anleihen sind eben nicht das, für was sie lange gehalten wurden: Eben keine sichere (mündelsichere) Anlage. Anleihen / Geldmarkt = 30 - 40 % / Sachwerte = 60 - 70 %: Papiergeld ist und bleibt Papiergeld. Es kann beliebig gedruckt und vermehrt werden. Tendenziell neigen wir daher ganz klar zu Hard-Assets. Auf Sicht für die nächsten Jahre/Jahrzehnte sollte die Vermögensstruktur zwischen 60 - 70 % aus Sachwerten (Aktien, Immobilien, Edelmetalle) bestehen.

Trotz allem gilt: Noch immer sollten 30 - 40 % aus Gründen der Diversifikation auf die Asset-Klasse „Anleihen“ (Zinspapiere / Geldmarkt / Cash) verteilt werden. Also: 1. Anleihen (30 - 40 %): Anleihen bleiben die Absicherung gegen deflatorische Tendenzen (und die sollte man vor lauter Inflationsangst nicht ausser Acht lassen!).

Die Faustformel für ein funktionstüchtiges Deflationsdepot lautet: Auf Anleihen setzen! Aber da wir Deflation für das unwahrscheinlichere Szenario halten, sollte die Vermögensstruktur in diesem Bereich auf 30 - 40 % zurückgefahren werden. Und das unter höchster Vorsicht: Anleihen bedeuten volles Bonitätsrisiko / Gegenparteirisiko. Anleihen mit langen Laufzeiten (auch wenn sie im Falle von Deflation am wertvollsten sein könnten) sollten gemieden werden. Erstens, weil es vermutlich anders kommt (Inflation). Zweitens, weil man bei langen Laufzeiten nie weiss, ob es den Schuldner am Ende der Laufzeit noch gibt.

Das Gegenparteirisiko ist unbedingt zu streuen: Staatliche Schuldner (vorzugsweise Schweiz, Norwegen, Australien) sind zu bevorzugen. Einzelne Unternehmensanleihen bergen ein zu hohes Klumpenrisiko. Zur Erinnerung: Noch Ende Dezember hielten Marktteilnehmer (CDS-Preise!) den Zahlungsausfall bei britischen Staatsanleihen für wahrscheinlicher als den Ausfall der BP-Anleihe. So schnell kann sich das ändern! 2. Sachwerte = 60 -70 %: Gold ist nur bedingt eine Absicherung gegen Inflation und Krisen. Gold ist eine Versicherung gegen Worst-Case-Szenarien. Keine Frage, 10 % des Vermögens sollten derzeit in physisches Gold angelegt sein - aber eben auch nicht mehr. Gold kann (insoweit sollte man nur die Preisentwicklung seit 1980 verfolgen) auch ganz schnell wieder fallen, wenn sich bestimmte Stimmungsparameter ändern. Und dann hätte man mit Gold im wahrsten Sinne des Wortes ein erhebliches Klumpenrisiko! Immobilien sind ein klassischer Sachwert.

Aber Vorsicht: Nicht unbedingt die Lage, der Preis muss stimmen. Kaufen Sie nur dort, wo Sie den Immobilienmarkt kennen. Nichts weit weg in Übersee kaufen! Kaufen Sie lieber eine Eigentumswohnung um die Ecke (optimal: 50 % Fremdfinanzierung bei aktuellen niedrigen Zinsen), aber eben auch nicht die Erstbeste. 3. Aktien = Sachwerte: 30 - 50 % des Vermögens sollten in Aktien angelegt werden. Und zwar in Aktien weltweit, breit gestreut. Ein einzelner Bluechip beinhaltet ein erhebliches Klumpenrisiko, wie gerade aktuell das Beispiel BP zeigt. Die BP-Pensionskasse soll 30 % ihrer Aktienanlagen allein in BP-Titeln gehalten haben. Ein unverzeihliches Klumpenrisiko. Tendenziell sind Anlagen in den Emerging Markets zu bevorzugen.

In weniger als 10 Jahren werden voraussichtlich 50 % der weltweiten Wirtschaftsleistung von Schwellenländern erbracht. Vereinfacht gilt: Bei der Anlage in Aktien geht es weniger darum, ob man sinnvollerweise in Daimler, Siemens oder VW investiert sein sollte. Vielmehr steht die weltweite Gewichtung (China, Indien, Afrika und Südamerika…) im Vordergrund. Weltweite, kostengünstige Diversifikation bei überschaubaren Risiken hat sich vor allem der von uns mehrfach empfohlenen Zeus Strategie Fund (weitere Informationen im Internet: www.zeus.li) auf die Fahne geschrieben. Den Zeus Strategie Fund (ISIN LI 001 099 8917 / WKN 964 901) können wir allen als Basisinvestment für den Bereich „Sachwerte“ nochmals zum Kauf empfehlen.