The Winner Takes It All - SmallCap versus BigCap

Veröffentlicht von

Stephan Heibel

am

10.10.2023

Großkonzerne dominieren den Aktienmarkt, während Kleinunternehmen trotz günstiger Bewertungen zurückbleiben. Trotz positiver Wachstumsraten bei einigen SmallCaps ziehen Anleger Großkonzerne vor, insbesondere in einem Klima steigender Zinsen. Aktuelle Arbeitsmarktdaten und Marktanalysen deuten auf eine fortgesetzte Dominanz von BigCaps hin, aber die Portfoliostrategie bleibt flexibel und berücksichtigt beide.

In den vergangenen Jahren gab es nur ein Credo: The winner takes it all.

Dominanz der Großkonzerne und die Herausforderungen für Kleinunternehmen

Kleine Unternehmen, egal ob erfolgreich oder nicht, und egal. wie günstig sie bewertet sind, wurden von Anlegern gemieden. Ich untersuche, ob Großkonzerne einfach erfolgreicher sind, oder ob es andere Gründe für die vergleichsweise schlechte Performance der Aktien kleiner Unternehmen gibt.

Großkonzerne, also Big Cap Unternehmen, haben in den vergangenen Jahren die Aktienmarktrallye gezogen. Apple, Alphabet, Tesla, Meta und Amazon haben die US-Indizes auf Rekordhöhen gezogen, während kleinere Unternehmen zurückgelassen wurden.

In Deutschland verzeichnete Linde den größten Zuwachs. Aufgrund von Indexvorschriften konnte Linde jedoch nicht über eine bestimmte Größe hinauswachsen, das Unternehmen ging daher in die USA und wächst nun dort kräftig weiter. Linde fehlt nun, um den DAX weiter nach oben zu ziehen.

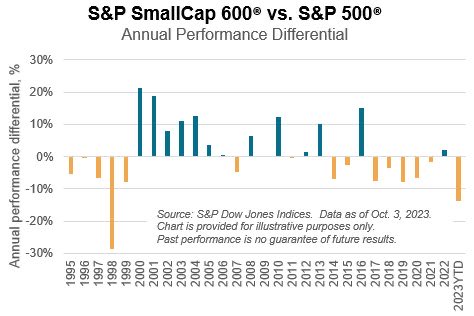

Diese Tage bin ich über eine Graphik gestolpert, die diesen Umstand schön veranschaulicht:

Abbildung 3: Kleine Unternehmen haben schlechter performt als große

Zu sehen ist die jährliche Unter- oder Overperformance der Aktien kleiner Unternehmen (SmallCap) gegenüber dem S&P 500. Nur 1998 liefen SmallCap Aktien im Vergleich zum S%P 500 noch schlechter als in diesem Jahr (orangene Balken). Dabei haben wir gerade einmal drei Viertel des Jahres hinter uns.

Suche nach Wert: Die Herausforderung, "günstige" Aktien zu identifizieren

Ich habe im vergangenen Jahr viel Zeit darauf verwendet, "günstige" Aktien zu finden. Diese habe ich insbesondere bei den kleineren Unternehmen gefunden: PVA Tepla, Sto, Medios und Nynomic.

Doch "günstig" ist derzeit nicht gefragt. Die Zinsen steigen und Anleger vermuten bei Großkonzernen einen besseren Zugang zu frischem Kapital. Da spielt es keine Rolle, dass ich alle kleinen Unternehmen darauf abgeklappert habe, dass sie über ausreichen Liquidität verfügen bzw. nur eine sehr geringe Verschuldung besitzen, damit das hohe Zinsniveau nicht zur Belastung wird. Doch offensichtlich war ich bereits viel zu detailverliebt, denn der flüchtige Anleger kaufte lieber die Aktien der Großkonzerne.

Die vergleichsweise schlechtere Entwicklung im SmallCap-Bereich hält nun schon viele Jahre an, wie Sie der Graphik entnehmen können. Irgendwann muss es doch auch mal zu einer Gegenreaktion kommen, sei es durch einen Ausverkauf im BigCap-Bereich, oder aber durch eine Aufholjagd der SmallCap Aktien.

So lese ich seit einigen Wochen schon häufiger, das man die Finger von BigCap lassen solle, denn im kommenden Jahr würden diese "ganz sicher" schlechter laufen. "Ganz sicher" ist nur das Amen in der Kirche. Wenn wir uns die Bewertungen der BigCap Aktien anschauen, finden wir durchaus Gründe für die vergleichsweise bessere Performance.

SmallCap vs. BigCap: Ein Vergleich der Aktienbewertungen

Schauen wir uns mal die Bewertungen von BigCaps an. Wie Sie wissen, setze ich stets das Gewinnwachstum (EBITDA) ins Verhältnis zur Bewertung (EV/EBITDA, das bessere KGV). Das EV/EBITDA darf doppelt so groß sein wie das Gewinnwachstum. Ist die Kennziffer für das EV/EBITDA sogar kleiner als das Gewinnwachstum, dann erachte ich die Aktie für extrem günstig.

- Alphabet hat ein EV/EBITDA von 12,7 und ein Gewinnwachstum von 9,8%. Finde ich günstig.

- Amazon wächst mit 33% und hat ein EV/EBITDA von nur 14.

- Metas Gewinn wächst mit 36,7%, das EV/EBITDA steht bei 11: Spottbillig.

- Lediglich Apple fällt aus dem Rahmen, für 2023 wird ein Gewinnrückgang von 3,9% befürchtet, das EV/EBITDA von 21 ist aus diesem Blickwinkel zu hoch.

- Auch Tesla verzeichnet im laufenden Jahr wohl einen Gewinnrückgang von 8% und wird mit einem EV/EBITDA von stolzen 43 bewertet.

Es gibt also durchaus BigCap Aktien, die noch immer günstig sind.

Im Vergleich dazu unsere SmallCap Aktien:

- Medios wächst im Gewinn mit 10,6% und wird mit einem EV/EBITDA von nur 6,4 bewertet.

- PVA Tepla wächst sogar mit 28% und wird mit einem EV/EBITDA von 7,7 bewertet.

- Sto befürchtet zwar einen leichten Gewinnrückgang (-2%), wird aber auf einem EV/EBITDA von nur 3,8 bewertet.

- Und Nynomic wächst mit 11,6% und wird mit einem EV/EBITDA von 9,8 bewertet.

Nun haben wir also eine ganze Riehe "günstiger" Aktien im Portfolio, die aber leider nicht ansteigen.

Marktperzeption vs. Realität: Die Herausforderungen von SmallCaps

Eine günstige Bewertung führt dann nicht zu steigenden Kursen, wenn etwas im Unternehmen faul ist. Deswegen schaue ich mir die Unternehmen genau an, spreche mit den Vorständen, analysiere Wettbewerber und Branchenereignisse und mache mir ein möglichst genaues Bild über das Unternehmen. Wenn ich etwas Faules entdecke, muss die Aktie raus.

Bei den vier genannten Unternehmen habe ich nichts Schlechtes gefunden, daher befinden sie sich noch im Portfolio. Wenn ich nun behaupte, der Markt liegt mit seiner Einschätzung falsch, werden Sie mir antworten, dass das ein schwacher Trost ist für die Verluste, die wir in diesen Positionen bislang erlitten haben.

Vielleicht sind wir in einem "The Winner Takes It All" Markt und kleinere Unternehmen kämpfen wie Don Quichote gegen die Windmühlen. Warum also nicht einfach die Positionen rauswerfen und die erfolgsverwöhnten BigCaps ins Portfolio holen?

Nun, die Antwort finden Sie wieder oben in der Graphik: Im Crash nach dem Platzen der Internetblase nach der Jahrtausendwende haben sich die kleinen Unternehmen deutlich besser geschlagen als die großen. Es gibt sie also, die Marktphasen, in denen die Kleinen über einen längeren Zeitraum besser laufen als die Großen.

Bei den vier genannten Unternehmen habe ich nichts Schlechtes gefunden, daher befinden sie sich noch im Portfolio. Wenn ich nun behaupte, der Markt liegt mit seiner Einschätzung falsch, werden Sie mir antworten, dass das ein schwacher Trost ist für die Verluste, die wir in diesen Positionen bislang erlitten haben.

Vielleicht sind wir in einem "The Winner Takes It All" Markt und kleinere Unternehmen kämpfen wie Don Quichote gegen die Windmühlen. Warum also nicht einfach die Positionen rauswerfen und die erfolgsverwöhnten BigCaps ins Portfolio holen?

Nun, die Antwort finden Sie wieder oben in der Graphik: Im Crash nach dem Platzen der Internetblase nach der Jahrtausendwende haben sich die kleinen Unternehmen deutlich besser geschlagen als die großen. Es gibt sie also, die Marktphasen, in denen die Kleinen über einen längeren Zeitraum besser laufen als die Großen.

Portfoliostrategie: Anpassungen in Erwartung von Zinsänderungen

Ich habe den Eindruck, dass die stark unterproportionale Entwicklung der kleinen Unternehmen in diesem Jahr vorwiegend aufgrund der Angst der Anleger vor den steigenden Zinsen erfolgte.

Sollten wir seitens der Notenbanken das Zeichen bekommen, dass vorerst keine weiteren Zinserhöhungen zu befürchten sind, dann dürften gerade die kleinen Unternehmen aufholen. Und es ist nicht eine Frage des "ob" die Zinserhöhungen enden, sondern des "wann". Deswegen bleiben diese kleinen Titel also weiterhin im Portfolio.

Parallel dazu habe ich in den aktuellen Ausverkauf ein paar große Aktien eingekauft, wie bspw. Palo Alto und Nvidia. nun schauen wir mal, ob der Oktober zu einem Crash-Monat wird, oder aber seinem saisonalen Muster folgt und sich nun endlich erholt.

Parallel dazu habe ich in den aktuellen Ausverkauf ein paar große Aktien eingekauft, wie bspw. Palo Alto und Nvidia. nun schauen wir mal, ob der Oktober zu einem Crash-Monat wird, oder aber seinem saisonalen Muster folgt und sich nun endlich erholt.

Arbeitsmarktdaten: Positive Signale und ihre Auswirkungen auf die Zinspolitik

Letzte Woche wurden Arbeitsmarktdaten veröffentlicht, die überraschend gut waren: Es wurden mehr neue Stellen geschaffen als erwartet. Die Arbeitslosenquote verbleibt bei niedrigen 3,8% und die Löhne steigen weiter moderat an - wenngleich auch verlangsamt. Die heutigen Zahlen werden dahingehend interpretiert, dass die Fed nun nicht um eine weitere Zinserhöhung herum kommt. Es war quasi der letzte Strohhalm, nach dem die Bullen griffen.

Trotzdem fand kein Crash statt. Wie weiter oben gesagt: Gewissheit ist auf Basis der extrem negativen Stimmung wichtiger als positive Meldungen. Also auch diese negative Meldung reicht heute offensichtlich schon aus, um den Markt nach oben zu bewegen.

Gestern blieben die US-Finanzmärkte aufgrund des Feiertags Columbus Day geschlossen. Der Druck, der seit Wochen seitens des Anleihemarktes auf den Aktienmarkt ausgeübt wird, erfährt also eine Pause. Vielleicht reicht das ja schon aus, um ab Dienstag dann einen Stimmungswechsel herbeizuführen.

Vorbereitung auf potenzielle Marktbewegungen

Es mag zwar alles chaotisch aussehen, wie in Kapitel 2 beschrieben. Dennoch halte ich das Chaos lediglich für ausreichend, die Aktienmärkte durch den Sommer unter Druck zu halten. Die Crashgefahr ist meiner Einschätzung nach gering, weil zum einen die negativen Entwicklungen seit langem bekannt sind und die Stimmung zum anderen bereits auf Extremniveau notiert. Aber auch das Pulverfass Naher Osten sollte berücksichtigt werden.

Für den Fall eines weitergehenden Ausverkaufs haben wir noch 2,5% Cash im Portfolio, die ich dann vermutlich in einen DAX-Call setzen würde.

In diesem Artikel erwähnt:

| DE0007461006 | TPE | |

| DE000A1MMCC8 | ILM1 | |

| DE000A0MSN11 | M7U |

.jpg)

.jpg)