Zwangsanleihen und Insiderverkäufe - die Krisenzeichen mehren sich!

Die vergangene Börsenwoche brachte nicht viel Neues, oder doch? Ja, das war doch etwas, auch wenn diese Story recht schnell in den Medien verschwand: Das Deutsche Institut für Wirtschaftsforschung (DIW) startete nämlich einen Testballon und schlug eine Zwangsanleihe auf Vermögen ab 250.000 Euro vor. „Reiche“ Bürger sollen auf diesem Weg die hohen Staatsschulden finanzieren. Prima - ein weiterer Schritt in Richtung Finanzdiktatur!

Die vergangene Börsenwoche brachte nicht viel Neues, oder doch? Ja, das war doch etwas, auch wenn diese Story recht schnell in den Medien verschwand: Das Deutsche Institut für Wirtschaftsforschung (DIW) startete nämlich einen Testballon und schlug eine Zwangsanleihe auf Vermögen ab 250.000 Euro vor. „Reiche“ Bürger sollen auf diesem Weg die hohen Staatsschulden finanzieren. Prima - ein weiterer Schritt in Richtung Finanzdiktatur!

Während der ESM den Zugriff auf unsere Steuergelder sicherstellen soll, würden die genannten Zwangsanleihen für Vater Staat unsere Vermögenswerte in Griffweite bringen. Machen wir uns nichts vor: Von Zwangsanleihen für „Reiche“ wären Millionen betroffen, denn wie diese Werte ermittelt werden steht auf einem ganz anderen Blatt. Schlimmer noch: Reichen die Einnahmen schließlich nicht aus, dürfte es auch ans Eingemachte des „Kleinen Mannes“ gehen, der das aktuelle Vorhaben vielleicht noch beklatscht. Zwangsanleihen oder Reichensteuern sind aus unserer Sicht nur ein Türöffner.

So etwas kennt man noch aus dunkelsten Krisenzeiten der 1920er und 1930er Jahre. Wir können uns einmal mehr des Eindruckes nicht erwehren, dass die Politik wirklich alles tun wird, um das internationale Bankenmonster zu retten. Unser Rat deshalb: Vermögen möglichst breit streuen, streuen, streuen und nochmals streuen. Ein Schwerpunkt sollte freilich auf Sachwerten wie Aktien, Edelmetallen und selbst genutzten Immobilien liegen.

US-Insider auf der Flucht?

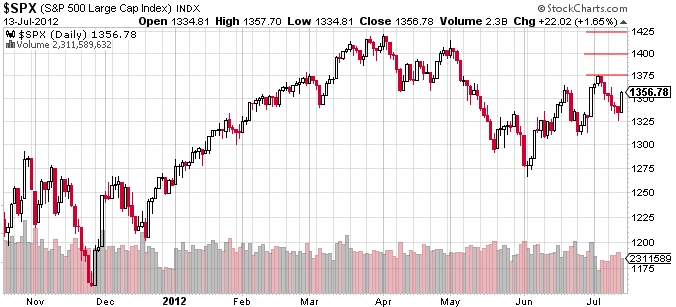

Und noch etwas ist uns in den vergangenen Tagen bitter aufgestoßen: das Verhalten der amerikanischen Unternehmensinsider. Während sich die Märkte auf Messers Schneide durch das Sommerloch manövrieren, machen in den USA die Insider auffällig stark Kasse. Traditionell gelten Vorstände, Direktoren oder Großaktionäre als wichtige Indikatoren dafür, wie sich der Markt entwickeln wird. Der angesehene „Vickers Weekly Insider Report“ berichtete nun von einem Verhältnis der Verkäufe zu den Käufen von 5,5 zu 1, was etwa doppelt so hoch als üblich ist. Dieses Level ist das höchste seit dem frühen Mai, als das Verhältnis bei 5,7 zu 1 stand und der S&P 500 in der Folge binnen eines Monats von 1.400 auf 1.275 Punkte absackte.

Nun also rechnen viele Insider erneut mit einer Korrektur am Aktienmarkt und verkaufen verstärkt ihre Anteile. Das kann, muss aber kein negatives Vorzeichen sein: Wie wir es schon des Öfteren erlebt haben kann sich der Markt auch an einer so genannten „Wall of Worry“ immer weiter nach oben hangeln. Allzu viel Spielraum haben die Bullen aus unserer Sicht aber nicht. Noch dazu rückt mit dem September (!) ein berüchtigter Börsenmonat immer näher.

Rückblick / Ausblick: Mologen

Nach der Kapitalerhöhung zu 8,50 Euro hat sich Mologen (Deutschland: MGN) schnell erholt. Die Papiere gingen bereits wieder über 9 Euro ins Wochenende. Wir rechnen alsbald wieder mit zweistelligen Kursen und harren der am 19. Juli in Berlin stattfindenden Hauptversammlung. Mit nunmehr über 25 Mio. Euro in der Kasse sind die Hauptstädter über mehrere Jahre hinweg durchfinanziert und können ihre Wirkstoffe bis zur Auslizenzierungsreife weiterentwickeln. Wir sehen Mologen nun als Kandidaten für den TecDax! Daher: mit Stopp-Loss 6 Euro dabei bleiben.

In der aktuellen Premium-Ausgabe stellen wir Ihnen unter anderem einen weiteren Blue-Chip-Kandidaten für Ihre Crash-Watchliste vor, beleuchten den spannenden Zukauf eines Goldexplorers in Südamerika und werfen einen genauen Blick auf die Charttechnik des Goldpreises.

Unser Sonderangebot gilt nur noch bis Ende des Monats: Bis dahin gehen die ersten 50% aufs Haus!: Sie erhalten den CAPITAL-MANAGER Premium (für 6 Monate oder 12 Monate) bei Bestellung bis zum 31. Juli 2012 mit einem Rabatt von 50 Prozent.

Handeln Sie deshalb jetzt mit dem CAPITAL-MANAGER Premium: Jetzt zur Anmeldung!

Mit den besten Grüßen

Ihr Frank Szillat und die Redaktion von www.capital-manager.at