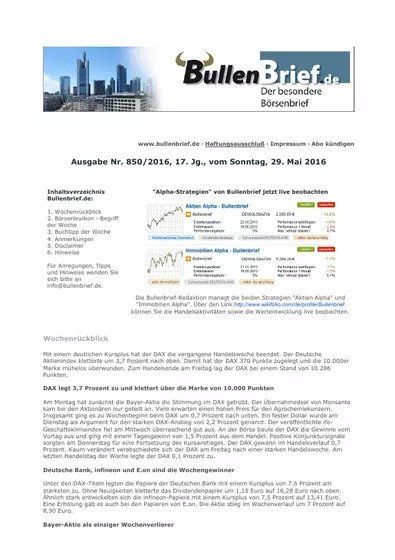

Banken und Energiekonzerne

Veröffentlicht von

Stephan Heibel

am

20.12.2012

Das Auftreten unserer Steuerfahndung ist bekanntermaßen nicht gerade für einen gesellschaftlichen Empfang geeignet. Gerne werden lange schwarze Ledermäntel getragen, während einer Razzia wird erstmal gar nicht mit betroffenen Personen diskutiert. Für einen befreundeten Unternehmer, der einmal auf diese Weise überrascht wurde (Ergebnis: Vorwürfe haltlos, der Richter entschuldigte sich für die ganze Geschichte), war dieses Ereignis der Auslöser, auszuwandern.

Deutsche Bank mit menschlichen Zügen

Ich lasse normalerweise kein gutes Haar an der Deutschen Bank, das wissen die langjährigen Leser unter Ihnen. Doch der Anruf von Co-CEO Fitschen beim Ministerpräsident Bouffier als oberstem Chef der Steuerbehörde ist mehr als menschlich. Egal, ob die Deutsche Bank am Ende "schuldig" ist oder nicht, wenn 500 Ledermäntel auftauchen und die Belegschaft in die Mangel nehmen, dann schmerzt das einen Chef. Und wenn unsereins vielleicht bei der Steuerbehörde anrufen würde, so ruft ein CEO der Deutschen Bank eben beim Ministerpräsidenten an.Alles nicht schön, aber verständlich, insbesondere die menschliche Reaktion Fitschens. Doch was bezweckt Bouffier damit, diese menschliche Reaktion nun anzuprangern? Entweder Fitschen muss über die Geschichte stolpern und gehen, dann haben wir allein Jain als CEO der größten Deutschen Bank übrig, dessen Deutschkenntnisse sich zwar bessern, aber sicher nicht geeignet sind, um den Finanzplatz Deutschland im Einvernehmen mit der Politik zu gestalten. Oder aber Bouffier hätte diesen Anruf ad acta legen sollen.

Aus einer menschlichen Reaktion Fitschens jedoch politisches Kapital zu schlagen, halte ich für moralisch fragwürdig. Lange ist es her, dass ich für die Seite der Deutschen Bank Position ergriffen habe, doch die Politik übertreibt gerade mächtig. Als Ministerpräsident ist Bouffier der oberste Beamte unserer Exekutiven, und die Steuerbehörde, inklusive Steuerfahndung, gehört weder zur Judikative, noch zur Legislative, sondern eben zur Exekutive.

Neben den Energiekonzernen (RWE, E.On) gehören derzeit auch die Banken (Deutsche Bank, Commerzbank) zu den Prügelknaben der Nation. Aktien dieser Unternehmen durften Sie in den vergangenen Jahren nicht im Portfolio haben. Doch wenn ein Hass zum Mainstream und selbst von Politikern ausgenutzt wird, dann ist es vielleicht an der Zeit, sich diese Prügelknaben einmal genauer anzuschauen.

Energiekonzerne:

Die Energiewende läuft nur schleppend an, die hehren Ziele der großen Steuererleichterungen sind am Disput zwischen Bund und Ländern über die Kostenaufteilung gescheitert, und so wurde diese Woche eine Energieförderung des kleinsten gemeinsamen Nenners verabschiedet. Ein Schlag ins Gesicht für die groß angekündigte Energiewende, doch da die Fördermittel in den Augen des kleinen Mannes ohnehin bei den korrupten Energiekonzernen ankommen, bleibt ein Aufschrei der Bevölkerung aus.Banken und Energiekonzerne, zwei Bereiche, die in ihrem Ansehen in der Bevölkerung nicht mehr weiter sinken können. Für den Energiebereich haben wir bereits eine Aktie im Portfolio (Stichwort Gebäudedämmung). Für die Banken habe ich einen alten Favoriten aus Spanien wieder im Auge.

Heute ist dreifacher Optionsverfalltag, bis mittags wird das Handelsvolumen recht hoch sein, weil viele Spekulanten ihre Optionen glatt stellen und neue Positionen mit der nächsten Fälligkeit eingehen. So zeichnet sich jetzt bereits ab (13 Uhr), dass der Verkaufsdruck um die Mittagszeit abebben wird, die Händler werden in die Weihnachtsferien gehen, und bei geringem Handelsvolumen dürfte es im weiteren Tagesverlauf unspektakulär bleiben.

Schauen wir einmal, wie sich die Indizes im Wochenvergleich entwickelt haben:

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

Insbesondere Japan fällt ins Auge; der Nikkei hat um 2,1% zugelegt, der Yen ist um 1,2% gefallen (der Euro entsprechend gestiegen, daher die Plus 1,2% in der Tabelle). Nach Jahrzehnten der Misswirtschaft hatte vor drei Jahren die Demokratische Partei Japans (DPJ) die Wahlen gewonnen und begann einen harten Sanierungskurs für die Wirtschaft.

Bei 200% Staatsverschuldung, und nach zwanzig Jahren in denen eine Krise die andere jagte, war das Volk der traditionellen Liberal-Demokratischen Partei (LDP) überdrüssig und versuchte es mit einem Wechsel. Doch der Tsunami und die folgende Atomkatastrophe warfen die Pläne der DPJ über den Haufen, die gesteckten Ziele wurden nicht erreicht, und so gewann bei den Wahlen am vergangenen Sonntag die alte LDP wieder die Mehrheit zurück. Der neue Premierminister wird Shinzo Abe heißen.

Einer seiner ersten Besuche war bei Masaaki Shirakawa, dem Chef der japanischen Notenbank Bank of Japan. Shirakawa sagte im Anschluss, man habe sich lediglich über den Ausgang der Wahlen unterhalten, doch Abe trat mit der anderslautenden Aussage an die Öffentlichkeit, er habe Shirakawa klar gemacht, dass sein Wahlsieg den Auftrag des Volkes beinhalte, mit einer lockeren Geldpolitik die Wirtschaft zu stützen.

Überraschend hat nun gestern die Bank of Japan das Zinsniveau in Japan gesenkt, ein Schritt der nach Aussage Shirakawas unter dem Druck des neu gewählten Premierministers erfolgte. Da sehen Sie, wie unabhängig die Notenbanken in anderen Teilen der Welt sind: gar nicht.

Japan wir also seinen Hauhalt nicht konsolidieren, sondern weiter machen wie in den vergangenen zwanzig Jahren: Mehr staatliche Infrastrukturprogramme, die über Staatsanleihen finanziert werden, und die Staatsanleihen muss wohl wer kaufen? Na, die Bank of Japan.

Kein Wunder das der Yen fällt und der Nikkei steigt. Ich würde nicht auf diesen Trend aufspringen, weil ich nicht abschätzen kann, wie die Finanzmärkte auf diese Rückkehr zur unsoliden Haushaltspolitik reagieren werden. Wie lange wird der Nikkei schneller steigen als der Yen fällt? Das wird für internationale Anleger darüber entscheiden, ob sich Nikkei-Aktien lohnen oder nicht.

Schauen wir einmal, wie sich die Stimmung unter den Anlegern entwickelt hat:

SENTIMENTDATEN

AnalystenEmpfehlungen (Anzahl Empfehlungen):

Kaufen / Verkaufen

30.11.- 07.12. (174): 47% / 17%

07.12.- 14.12. (149): 48% / 15%

14.12.- 21.12. (112): 52% / 13%

Kaufempfehlungen der Analysten

TUI, Apple, Fresenius SE

Verkaufsempfehlungen der Analysten

KPN, Air Berlin, Banco Santander

Privatanleger

49. KW: 57% Bullen (182 Stimmen)

50. KW: 69% Bullen (173 Stimmen)

51. KW: 61% Bullen (195 Stimmen)

Kaufempfehlungen der Privatanleger

Apple, Sony, Nokia

Verkaufsempfehlungen der Privatanleger

Tokyo Electric Power, Nintendo, AK Steel

Analysten werden zuversichtlicher, der starke Optimismus bei Privatanlegern jedoch schwächt sich ab. Mit 61% Bullen ist noch immer eine recht bullische Stimmung zu verzeichnen, aber die Kursanstiege der vergangenen Wochen, immerhin notiert der DAX inzwischen 30% im Plus im Vergleich zum Jahresbeginn, führen bei ersten Anlegern schon wieder zu Schwindelgefühlen.

Schwindel stellt sich immer dann ein, wenn der DAX zu schnell und zu heftig ansteigt. Argumente wie "überkauft" oder "eine Korrektur ist fällig" werden insbesondere von denen bemüht, die sich nicht um fundamentale Beweggründe kümmern, sondern rein technische Analysen erstellen.

Doch am Montag ist Weihnachten, danach wird es nur noch wenige Handelsstunden bis zum Jahresende geben, und in dieser Zeit wird nicht mehr viel passieren. Im neuen Jahr werden sich Anleger dann wieder neu positionieren, die Kurse dürften meines Erachtens im Januar eher weiter ansteigen - trotz "Korrekturbedarf" oder sonstigen technischen Begründungen.

TOP ANALYSTENZIELE

Sie wollen wissen, was die Analysten im Einzelnen für Aussagen treffen und wo sie die größten Chancen sehen? Ich habe für Sie ab sofort jede Woche eine Übersicht der Analysen mit den höchsten Kurszielen ausgearbeitet. Die Liste zeigt ganz einfach an, wo das aktuelle Kursziel des Analysten prozentual am meisten über dem aktuellen Kurs liegt:

Es handelt sich um Analysen aus dieser Woche

Bitte genießen Sie diese Übersicht mit Vorsicht. Sie wissen ja, dass häufig auch ein Eigeninteresse des Analysten für eine rosa Brille sorgen kann, weshalb Analysteneinschätzungen tendenziell optimistischer ausfallen als es die Realität anschließend erlauben würde. Aber die Übersicht gibt einen Eindruck darüber, wo die Erwartungen mit dem aktuellen Kurs am weitesten auseinander liegen. Wer letztlich Recht haben wird, der Analyst oder die Anleger, die den Kurs machen, ist in jedem Einzelfall individuell zu beurteilen.Na, da finden wir doch gleich eine ganze Reihe von Titeln in der Tabelle wieder, zu denen ich was sagen kann: Epigenomics bleibt unverändert eine hochspekulative Aktie, für deren Produkt ich nicht den Erfolg bei Ärzten sehe wie es von den Analysten erwartet wird (siehe auch Heibel-Ticker #49 vom 7.12. Kap. 02)

Bei Adidas hat der Analyst die guten Zahlen von Nike zum Anlass genommen. Mit E.On wird hier ein Titel vorgeschlagen, den auch ich einmal näher unter die Lupe nehmen werde. Und statt Dialog Semi haben wir vergangenen Woche eine andere Tradingidee vorgestellt, die ich für besser halte.

Apropos, die Tradingidee der vergangenen Woche beruht auch auf dem Kurssturz einzelner Aktien aufgrund der Fiskalklippe in den USA. Im folgenden Kapitel stelle ich eine weitere Aktie vor, die in meinen Augen insbesondere aus diesem Grund über Gebühr niedergeprügelt wurde und im Januar meines Erachtens kräftig aufholen sollte.

.jpg)

.jpg)